אז מה אם הבטחנו? כך חברות הביטוח עושות עלינו קופה

שיטת מצליח? תשלום כפול ומיותר על ביטוחי משכנתא ובריאות, דמי ניהול בפנסיה שזינקו באופן מפתיע, "תספורת" מהפיצוי באמתלות שווא וכיסוי ריק מתוכן - הצצה אל התלונות הנפוצות שהוגשו בתקופה האחרונה כנגד חברות הביטוח, הפנסיה והגמל, יקוממו גם אתכם

עבור הסכומים העצומים הללו, מצפה הישראלי המצוי שחברת הביטוח תעמוד בהתחייבותה ותפצה אותו במקרה שתיפול עליו קטסטרופה שתצריך הפעלה של הביטוח. כך גם קיימת ציפייה שהכסף שאנחנו משקיעים בחסכונות הפנסיוניים השונים אכן מופקד שם ובתנאים אותם הבטיחו לנו מנהלי החסכונות.

מקרים בהן חברות ביטוח מסרבות לפצות מבוטחים או מוכנות לשלם פיצוי חלקי בלבד, אינם נדירים. כך גם חוסכים מגלים לא פעם כי אין התאמה בין הכסף שחסכו במרוצת השנים בעמל רב, לבין הסכום שהצטבר לזכותם, או שדמי הניהול גבוהים בהרבה מאלו שהובטחו להם.

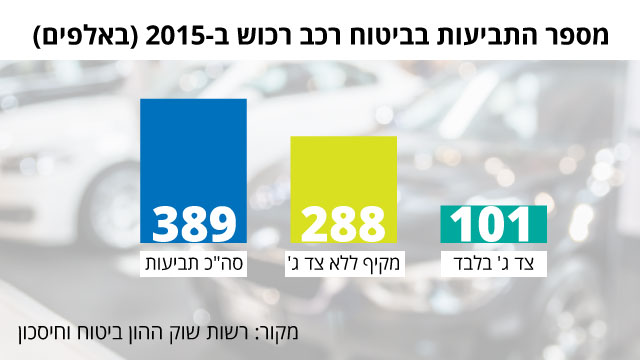

בשנת 2016 הוגשו לפיקוח כמה אלפי תלונות כנגד חברות ביטוח וגופים מוסדיים, אולם ברור שרוב התלונות כלל אינן מגיעות לידיעת הפיקוח. רבים מהלקוחות מוכנים לפשרה כזו או אחרת שנוגסת בסכום המגיע להם. חלקם מנהלים מאבק משפטי ממושך, אך לא תהיה זו טעות לומר כי הרוב פשוט מתייאשים ומקבלים בעל כורחם את סירוב חברות הביטוח לשלם את הסכום שתבעו.

בדיקה שערכנו בנתוני רשות שוק ההון ביטוח וחיסכון, מעלה שלל עוולות מייצגות עליהן התלוננו מבוטחים וחוסכים בחודשים האחרונים. משום מה, ברשות שוק ההון - הגוף המפקח על החברות, בחרו להצניע את שמן של המעוולות ובכל זאת, המקרים הללו מאפשרים הצצה להתנהלות המקוממת של החברות הפיננסיות.

השירות הגרוע של חברות השירות

מקרים חוזרים ונשנים קשורים בשירות הגרוע שמעניקות חברות הביטוח בכל הקשור בנזקי צנרת. חברות הביטוח שוכרות למעשה חברות שירות שמבצעות עבורן את השירות וההתנהלות מול הלקוח, אך אלו ככלל עומדים בסטנדרטים מאוד נמוכים. כך קרה גם ללקוחה שרכשה פוליסת ביטוח דירה, שכללה הרחבה לתיקון נזקי צנרת באמצעות ספק שירות מטעם חברת הביטוח.

במקרה אחר, אדם שרכש ביטוח חיים בחברת הביטוח, נפטר. כאשר פנתה אלמנתו לקבל את תגמולי הביטוח, טענה חברת הביטוח שהמנוח לא מילא כנדרש את שאלון הבריאות בטרם הצטרף לפוליסה. החברה החליטה כי היה עליו לשלם "תוספת רפואית" של 50% לפרמיה החודשית ובהתאם קיזזה את הסכום מתגמולי הביטוח שהועברו לאלמנה. התברר כי לחברת הביטוח לא היה כל בסיס לטענה הזו.

הבטחנו שלא נעלה מחיר? אז מה

תלונה נפוצה נוספת קשורה לייקור פוליסת הביטוח בניגוד להבטחות וסיכומים עם הלקוח. כך לדוגמה, בני זוג רכשו פוליסות פרט לביטוח סיעודי בשנת 2002. הפוליסות כללו מבנה פרמיה משתנה במהלך חייהם, לפי גיל המבוטח, כאשר בגיל 65 ואילך המחיר נשאר קבוע.עם הגיעו של כל אחד מבני הזוג לגיל 65, התייקרה הפרמיה בשיעור משמעותי של מאות אחוזים לעומת הפרמיה שהייתה טרם ההתקבעות. בני הזוג טענו כי גובה הפרמיה החדש אינו מאפשר להם להמשיך ולהחזיק בביטוח. בחברת הביטוח טענו מנגד כי אלו תנאי ההצטרפות עליהם חתמו ולא נענו לדרישותיהם והזוג נאלץ לבטל את הביטוח. התברר כי טענות בני הזוג היו מוצדקות ולחברת הביטוח לא היה כל תיעוד לטענותיה המתיר לה לייקר את הפוליסה.

מקרה דומה ארע למבוטח שהצטרף הוא ובני משפחתו לפוליסת ביטוח בריאות באמצעות סוכנות ביטוח. במעמד הצירוף הבטיחה לו סוכנות הביטוח פרמיה קבועה לאורך כל חיי הפוליסה. הסוכנות אף שלחה הודעת דוא"ל בה נכתב במפורש כי דמי הביטוח יהיו קבועים לאורך כל חיי הפוליסה בכל הפוליסות שרכש.

אולם הבטחות לחוד ומציאות לחוד - לאחר מספר שנים, הבחין המבוטח כי דמי הביטוח הולכים ועולים. כשפנה לסוכנות הביטוח הכחישו שם את ההבטחות, שאפילו תועדו כאמור בכתב.

לשלם פעמיים על אותו מוצר

עוד תופעה נפוצה ומקוממת היא גביית כפל דמי ביטוח מלקוחות עבור אותו מוצר. כך לקוח שהיה מבוטח בפוליסת ביטוח בריאות קבוצתית אליה הצטרף במסגרת מקום העבודה, הודיע לחברת הביטוח כי בכוונתו לעזוב את מקום עבודתו, ולממש סעיף בפוליסה המאפשר לעבור לפוליסה פרטית בחברה המבטחת, ללא בחינה נוספת של מצבו הרפואי.חברת הביטוח העבירה אותו לפוליסת פרט, אך לא הפסיקה את הגביה בפוליסה הקבוצתית, ובמשך מספר חודשים המבוטח שילם פרמיה כפולה עבור אותו ביטוח - גם עבור הפוליסה הפרטית וגם עבור הפוליסה הקבוצתית. התברר כי במשך שנים החברה ערכה גבייה כפולה למספר גדול של מבוטחים שביקשו לממש את זכותם להמשכיות בפוליסה.

בהקשר זה נציין כי על סוכן הביטוח קיימת חובה להתאים את הביטוח לצורכי המבוטח. לא כך היה במקרה של מבוטח שסוכנות הביטוח הציעה לו להעביר את ביטוח הדירה לחברה אחרת כדי להוזיל עלויות, אך משום מה לא ביטלה את פוליסת הביטוח הראשונה שהיתה ברשותו.

התברר כי הבנק שנתן את המשכנתא, לא אישר את הפוליסה החדשה בגלל טעות בתאריכים שהיו נקובים בה. בעקבות זאת הבנק לא ביטל את הפוליסה הישנה, אך במקביל חברת הביטוח קיבלה את הוראת הסוכן לגבות תשלום עבור הפוליסה החדשה, כך שהוא שילם פעמיים.

לוקחים לכם מהחיסכון

כמה מאיתנו עוברים על הדוחות שנשלחים אלינו מחברת הביטוח? אדם המחזיק בפוליסת ביטוח חיים החליט להקדיש לנושא כמה דקות, אחרי שנים בהן לא טרח לבדוק את הניירת. המבוטח גילה כי במהלך השנה האחרונה – לגביה נשלח פירוט הדו"ח, גבתה ממנו חברת הביטוח דמי ניהול כפולים. לתדהמתו, התברר כי הנוהל הפסול הזה נמשך לא פחות מ-4 שנים, בהן חברת הביטוח גבתה ממנו סכום כפול. בחברת הביטוח טענו כי "מדובר בטעות" והשיבו לו את הכסף.מסתבר שמעבר על המסמכים ובדיקה ששלל ההבטחות שניתנו בעת הצטרפות למוצר פיננסי – אכן מיושמות, זה לא המלצה, אלא חובה. כך היה עם חוסך בקרן פנסיה שהחליט להשקיע קצת בבדיקת הדוחות התקופתיים שנשלחים אליו מהקרן, גילה שהחיסכון שלו קטן במרוצת הזמן במקום לגדול, וזאת למרות שהוא מפקיד מדי חודש לחיסכון. בדו"ח הרבעוני שקיבל הוא גילה כי היתרה שצבר בחיסכון נמוכה מהצבירה שצוינה בדוח הקודם שקיבל.

קרן הפנסיה טענה כי סכומי הצבירה של העמית הופחתו עקב הליך "טיוב נתונים", אלא שהתברר כי הקרן ביצעה טעות בחישוב, לרעת החוסך, ולמעשה הפחיתה לו הרבה יותר ממה שנדרש.

במקרה אחר, לקוח ביקש להצטרף לקרן פנסיה וסגר עם משווק פנסיוני מטעם הקרן את הפרטים בהם גובה דמי הניהול שייגבו ממנו והכיסויים הביטוחיים, כך שיקבל תנאים מיטביים בהתחשב בסטאטוס שלו. אלא שלאחר זמן גילה הלקוח ששום דבר ממה שסוכם נקלט. בעקבות "כשלים" בהעברת המידע בין המשווק הפנסיוני לגורם המטפל בקרן הפנסיה, דמי הניהול היו גבוהים בהרבה ממה שהובטח לו, ואף התברר כי הוא משלם כסף על כיסויים מיותרים שהוא אינו זקוק להם בכלל.

מקרה נוסף הוא של מבוטח שעזב את מקום עבודתו ופנה אל סוכנות הביטוח על מנת להסדיר את פדיון הפיצויים ולבצע ריסק זמני עם כיסוי אובדן כושר עבודה – כיסוי ביטוחי למקרה שיאבד את כושר עבודתו. נציגת הסוכנות מסרה לו את סכומי התשלום עבור פוליסת אובדן כושר עבודה, במסגרת התכתבות שהתנהלה בדוא"ל, אולם בפועל חויב המבוטח בסכום גבוה יותר מזה שנמסר לו. התברר כי נציגת הסוכנות העבירה פרטים שגויים וללא אישור של חברת הביטוח.

כיסוי בלי כיסוי

עוד תופעה לא נדירה אצל חברות הביטוח היא למכור פוליסות שלמעשה מתברר למבוטחים בדיעבד כי הן ריקות מתוכן, לפחות לגבי חלק מהמבוטחים המשלמים ממיטב כספם עבורה.

כך קרה לתושב הצפון שעבר ניתוח והגיש תביעה לפיצוי על הוצאות הניתוח. בחברת הביטוח דחו את תביעתו תוך שהם מצביעים על סעיף המתחבא בפוליסה שם נכתב כי פיצוי בגין ניתוח בבית חולים ציבורי יינתן רק למבוטחים אשר עוברים הליך ניתוחי בבית חולים "תל השומר", בעוד הוא עבר את הניתוחים בבית חולים "הלל יפה" בחדרה.

התברר כי הפוליסה הזו שווקה למבוטחים בכל רחבי הארץ. זאת, מבלי שהחברה בחנה אם המבוטחים יכולים לבחור לבצע את הניתוח בבית החולים "תל השומר", בין היתר בגלל מקום מגוריהם הגיאוגרפי. למעשה חברת הביטוח מכרה להם כיסוי ריק שכן לחלק גדול מהמבוטחים כלל לא הייתה האפשרות לקבל פיצוי בגין ביצוע ניתוח בבית חולים ציבורי (בגלל המרחק).

לפנייה לכתב/ת

לפנייה לכתב/ת