הקלות לבנקים? לווי המשכנתאות מצפים להוזלה

הוראת הפיקוח על הבנקים שנכנסה השבוע לתוקף, תקל על הלווים לקבל משכנתא גדולה יותר במקום הלוואות יקרות אחרות, אך לא פחות חשוב מכך - אמורה גם להוזיל את הריבית - אם הבנקים יקפידו לגלגל את ההנחה ללקוחות. בכל מקרה, לאלפי לווים שנמצאים בהליך לקיחת משכנתא מומלץ לבחון כעת שוב את תנאי ההלוואה שלהם

אחד הפרמטרים המשפיעים על גובה הריבית שדורש הבנק, הוא היחס בין סך ההלוואה שנלקחת מהבנק לשווי הנכס. ככל שהיחס עולה, כלומר שיעור המימון גבוה יותר, כך הריבית תהיה גבוה יותר. הסיבה לכך היא שבמקרים אלו, בהתאם לדרישות הפיקוח, הבנק נדרש לשים בצד יותר כסף כבטוחה כנגד ההלוואה (במקום לעשות איתו משהו אחר שהיה מניב לו רווח).

על פי הוראות הפיקוח על הבנקים, עד כה, הלוואות לדיור בשיעור מימון (LTV) של 60%-75% שוקללו על ידי הבנק בשיעור של 75% לצורך חישוב יחס הלימות ההון, לעומת יחס של 50% להלוואות בשיעור מימון של 45%-60% ויחס הלימות הון של 35% בשיעורי מימון נמוכים מ-45%.

במילים פשוטות, קיימות 3 מדרגות לחישוב הריבית: מי שלקח הלוואה בסכום של עד 45% משווי הנכס, מי שלקח הלוואה בשיעור מימון של 45%-60% ומי שלקח הלוואה בסכום של מעל 60% משווי הנכס. ככל ששיעור המימון נמוך יותר, כך הריבית תהיה זולה יותר. מעבר ממדרגה למדרגה – יקפיץ את הריבית, כאשר העלייה בריבית מחושבת מהשקל הראשון של ההלוואה.

ההוראה החדשה של בנק ישראל משנה את מדרגת הריבית הגבוהה ומאפשרת לבנקים לרתק פחות הון כנגד ההלוואות בשיעור המימון הגבוהים יותר (60%-75%). מעבר לכך שמי שהבנקים לא מיהרו לתת לו משכנתא גדולה, של יותר מ-60% מימון, יש סיכוי שכעת יאשרו לו, עצם העובדה שדרישות ההון קטנו, צריכה להביא גם להוזלה בריבית.

העניין הוא שבבנק ישראל מעדיפים להצניע את הנקודה הזו. לטענתם, השינוי בריבית בין המדרגות הוא מינורי ולכן גם ההקלה הרגולטורית שנכנסת כעת אמורה להביא אולי להוזלה שולית אם בכלל.

לשיטתם, הבשורה הגדולה היא היכולת לאפשר ליותר אנשים שנדרשו עד כה להביא הון עצמי גדול יותר (בין היתר על ידי לקיחת הלוואות אחרות, שאינן משכנתא, בריבית יקרה יותר), להגדיל את המשכנתא ולהקטין את ההלוואות האחרות שאגב, את רובן הבנקים עצמם "העניקו" ללקוחות. כלומר מצד אחד הבנקים סגרו את הדלת להלוואה זולה יותר (משכנתא) אבל פתחו את הדלת להלוואה יקרה יותר - הלוואה צרכנית.

הוזלה פוטנציאלית של עשרות אלפי שקלים

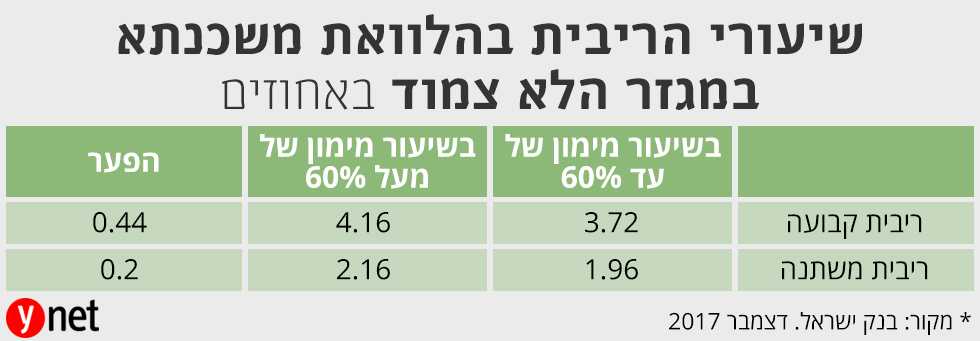

ואולם, בדיקה בנתוני הריבית שמפרסם בנק ישראל עצמו מעלה כי הפער בריבית בין מי שלקח הלוואה בשיעור מימון של עד 60% ומי שלקח בשיעור מימון של מעל 60% נע בממוצע, בחלק מרכיבי המשכנתא, סביב 0.5%, בהחלט לא מדובר בשיעור זניח. במשכנתא הכוללת מדובר בתוספת של כ-0.3%. כלומר, אם הסיכון יורד עכשיו בעקבות ההוראה החדשה, ברמה התיאורטית הבנקים אמורים להוזיל את הפער הזה לפחות בחצי, כך שינוע סביב 0.15% בלבד.

"כל הוזלה של 0.1% בריבית בהלוואה של מיליון שקל הנלקחת ל-30 שנה, משמעותה כ-20,000 שקל פחות בהחזרי המשכנתא", אומר ל-ynet שחר אבישי, יועץ משכנתאות ומומחה בליווי קבוצות רכישה. "כלומר ההוראה הזו של בנק ישראל צריכה להביא להוזלה של כ-30,000 שקל ללווים החדשים (בדוגמה שהבאנו), וזה בחישוב ממוצע ושמרני, כך שבמקרים מסוימים ההפרש יכול להיות אף גדול יותר".

ממש בימים אלו ישנם אלפי לקוחות שנמצאים בשלב כזה או אחר של לקיחת משכנתא. חלק גדול מהם כבר קיבל הצעה מהבנק או מכמה בנקים. חלק כבר ממש לפני סגירה סופית. להוראה החדשה שלמעשה תקפה גם לגביהם, יכולה להיות משמעות דרמטית מבחינתם. מסתבר שהפקידים בבנקים עוד לא ממש מכירים את ההוראה הזו, שנכנסה לתוקף רק השבוע, ולכן יש חשיבות שהלווים עצמם יכירו את השינוי.

אותם לווים יכולים לוותר על הלוואות משלימות שונות ויקרות (אם לקחו) ולהגדיל במקום זאת את המשכנתא. במקביל, הם צריכים לדרוש מהבנק "לרענן" את הריבית שהוצעה להם ואפילו לשקול לצאת ל"שופינג" חדש בין הבנקים בציפייה לריבית נמוכה יותר.

"מומלץ לכל מי שבתהליך לקיחת משכנתא, לא משנה אם בתחילתו או בעיצומו, ובידיו הון עצמי נמוך מ-40%, לדרוש מהבנק לעדכן את תנאי הריבית כלפי מטה", אומר אבישי. "כל זאת על בסיס ההוראה החדשה של בנק ישראל ומבלי לפגוע במרווח".

הבנקים חוזרים ומתהדרים, כל אחד בקמפיין ובסיסמאות השיווקיות שלו, בכך שהם "תומכים" "מלווים" ו"מסייעים" ללקוחות ומעניין יהיה לראות כעת בהצעות שיוצעו ללקוחות, איזה בנק מגלגל את ההנחה ללקוחות שלו ואיזה משאיר את הכסף אצלו להגדלת רווחיו.

לפנייה לכתב/ת

לפנייה לכתב/ת